Если подрядчик на общей системе налогообложения (НДС)

Начиная с 1 января 2019 года при заключении контракта (договора) на выполнение строительных работ НДС включается в смету по ставке 20%. При условии, что Подрядчик является плательщиком НДС. При формировании актов КС-2, КС-3 в 2019 году Подрядчик также выставляет к оплате НДС = 20%, независимо от даты заключения контракта.

А как же быть, если Подрядчик является упрощенцем?

Если подрядчик на упрощенной системе налогообложения (УСН)

Подрядчик-упрощенец не является плательщиком НДС, следовательно, в сметном расчете и актах КС-2, КС-3, в графе НДС будет стоять прочерк.

А как же быть с материалами, которые подрядчик закупает с НДС? При малой стоимости контракта эти расходы будут незначительны, но при крупных суммах договора компания будет терпеть убытки.

Для возмещения затрат по НДС Подрядчику-упрощенцу необходимо включить в сметную документацию раздел «Компенсация по НДС при УСН».

Как настроить Компенсацию по НДС при УСН в Гранд-Смете 9

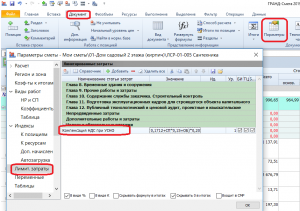

Для настройки компенсации НДС в программе нужно зайти Документ-Параметры-Лимитированные затраты.

Затем добавить статью затрат в главу Налоги и обязательные платежи.

В начале указываем наименование Компенсация по НДС при УСН в следующей ячейке прописываем формулу:

(МАТ+(ЭМ-ЗПМ)+НР*0,1712+СП*0,15+ОБ)*0,20

компенсация ндс при усн в смете в 2019 году формула

где 0,1712 – удельный вес затрат на материалы в постатейной структуре накладных расходов (МДС 81-33.2004) ;

0,15 – удельный вес затрат на материалы в постатейной структуре сметной прибыли;

0,20 – ставка НДС 20%.

Усовершенствовать свои навыки в работе с Гранд-Сметой 9 можно на нашем курсе повышения квалификации «Ценообразование, сметное дело и автоматизация сметных расчётов в программном комплексе ГРАНД-Смета 9″

Вас может заинтересовать:

Основные распорядительные и методические документы для практической работы инженера — сметчика